日経新聞の投資信託基準価額欄では「みリート」と掲載、みずほ銀行のみでの扱いとなっている「みずほ J-REITファンド」のリターンを検証してみました。

バックテストで検証してみたのは次の4パターンです。

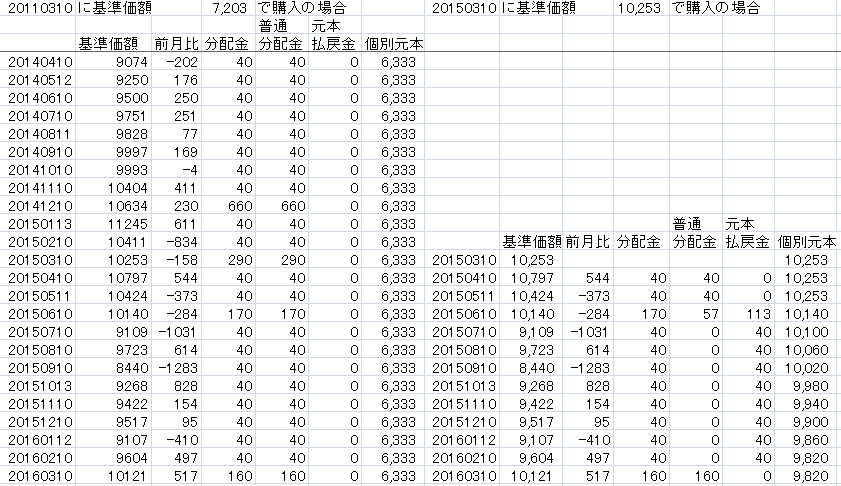

1.2011年3月10日に基準価額 7,203 円で購入し、5年間分配金を受け取った場合のトータルリターン

2.2015年3月10日に基準価額 10,253 円で購入し、1年間分配金を受け取った場合のトータルリターン

3.2011年3月10日から5年間毎月決算日(分配落ち日)にドルコスト法で1万円ずつ積み立てた場合

4.2011年3月10日から5年間、毎月決算日のうち、初回購入分の分配金がすべて特別分配金になるときだけ1万円ずつ積み立てた場合

いずれも、いったん買い付けた投資信託はそのまま売却せずに持ちつづけている場合で、買付手数料は2.16%で計算しています。

1.2011年3月決算日に購入すると、5年間で平均年17.4%

2011年3月10日に基準価額 7,203 円で購入し、5年間分配金を受け取った場合のトータルリターンを計算すると

基準価額の差は 10,121 - 7,203 = 2,918 円。

買付手数料 156 円を除くと 2,762 円。

全分配金 3,630 円を加算すると 6,392 円。

運用利回りは 6、392 ÷ ( 7,203 + 156 ) ÷5年×100% = 17.4 %/年

2.2015年3月決算日に購入すると、年3.6%

次に、2015年3月10日に基準価額 10,253 円で購入し、1年間分配金を受け取った場合のトータルリターンを計算してみると

基準価額の差は 10,121 - 10,253 = -132 円。

買付手数料 221 円を除くと -353 円。

全分配金 730 円を加算すると 377 円。

運用利回りは 377 ÷ ( 10,253 + 221 ) ÷1年×100% = 3.6 %/年

1年前に購入のこのケースでは6月にボーナス分配がでたあとしばらく特別分配金ばかりでしたが、3月には基準価額も5ケタの1万円台を回復してきたところです。

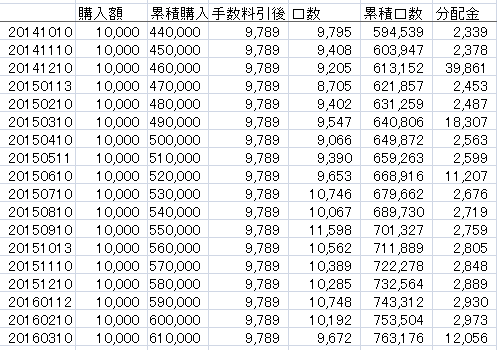

3.2011年3月決算日から毎月定額積み立てると、年22.4%

続いて、投信を買い付けるときに王道とされるドルコスト法を用いて、2011年3月10日から5年間毎月決算日(分配落ち日)に毎月1万円ずつ積み立てた場合を考えると

総購入額 600,000 円

現在価値 762,622 円 (2016年3月10日時点での評価額)

受取り分配金合計 173,798 円

年換算運用利回り 22.4 %

分配金を受け取らずに再投資した場合は、年22.6% と全くといっていいくらい変わりませんでした。

ただ、これは税金を考慮していないので、実際に普通分配金を再投資するとさらに悪化します。

もともと毎月分配型で分配金を再投資するのは非効率ですが、このみずほ J-REITファンドのように好調なときに分配金がボーナス的に増える投信の場合は、分配金はもらっておいたほうがお得と個人的には思います。

1万円ずつ5年積み立てると、毎月3000円弱の分配金を受け取ることになりますが、ボーナス分配のあるときは1万円以上になったりもします。4年ほど積み立てた2014年2月には4万円ちかい分配金になっているので、複利効果は薄いですが、それ以上にビックリ分配金が楽しめる投信だと思います。

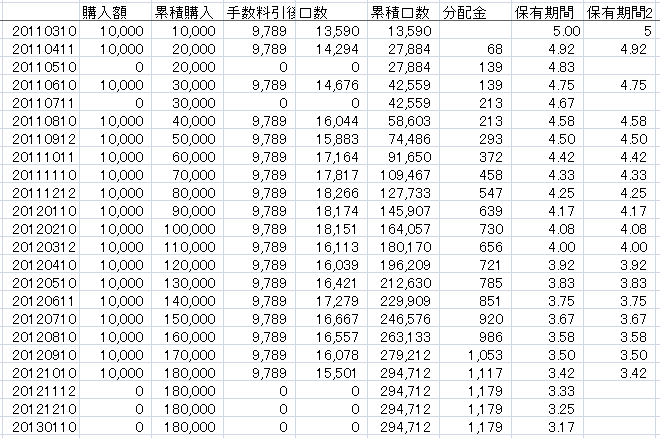

4.初回分が特別分配金のときだけ積み立てると、年28.2%

最後に、2011年3月10日から5年間、毎月決算日のうち、初回購入分の分配金がすべて特別分配金になるときだけ1万円ずつ積み立てた場合を考えると

買いはじめから1年半ほどは、ほぼ毎月買い付けることに。

その間、基準価額は決算日だけをみると7,200円から5,300円をつけたあと6,300円に。

そこからは一度も買いつけることなく、購入回数は18回。

総購入額 180,000 円

現在価値 298,278 円(2016年3月10日時点での評価額)

受取り分配金合計 92,240 円

平均保有期間 4.15 年

年換算運用利回り 28.2 %

みずほ銀行に口座があって、ボーナス分配金を楽しみたいというかたにはなかなか面白い投信だと思います。みずほ銀行に縁のない人は、MHAM J-REITアクティブオープン毎月コース(物件満彩) や MHAM J-REITインデックスファンド(ビルオーナー)という投信が用意されています。

コメント