アムンディ欧州ハイイールド債券ファンド(トルコリラ)の分配金を調べてみました。

設定されてからまだ3年しか経っていないファンドで、ヨーロッパのハイイールド債(高利回り債/投機的格付債)が主要な投資対象です。

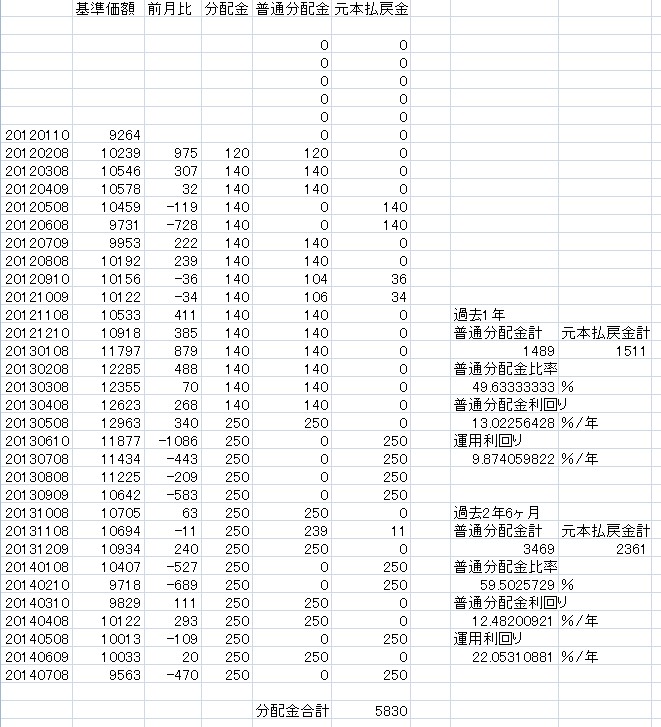

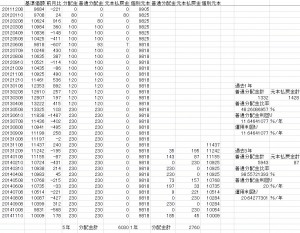

2011年11月8日に買って翌月から3年分配金を受けた場合と、2013年11月8日に買って1年間分配金を受けた場合です。

2011年11月決算日8日付けで9823円で買った場合

2014年11月10日の基準価額は9333円なので、基準価額の差は-490円。

この間の分配金合計6950円。運用利回りは、年21.9パーセント。

普通分配金比率も89パーセントあるが、分配金が250円になるまでの貯金が利いているといえなくもない。

2013年11月決算日8日付けで10694円で買った場合

分配金は1年で3000円あったが、2014年11月10日の基準価額が9333円なので、基準価額としては約1300円下落。

普通分配金合計は1386円で、分配金全体に対する普通分配金の比率は46.2パーセント。

この1年は苦戦。半分が元本払戻金(特別分配金)です。

それでも運用利回りは15.3パーセントと依然高水準。

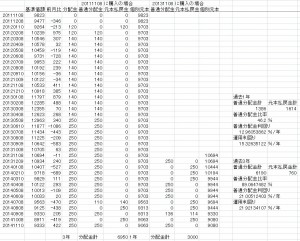

3年間毎月1万円ずつ積み立てるとどうなる?

1回だけ買い付けるのではなく、毎月定額を買い付け続けるとどうなるのかをシミュレーションしてみました。

3年間毎月1万円ずつ積み立てると、総購入額36万円に対して時価は31万461円、分配金の合計が13万6460円。

平均して1.5年ホールドしているので、年換算利回りは16.1パーセント。

分配金を受け取らずに再投資していると、期中基準価額の高いところが多いこともあって、総購入額36万円に対して時価42万6809円で、年換算利回りは12.4パーセント。

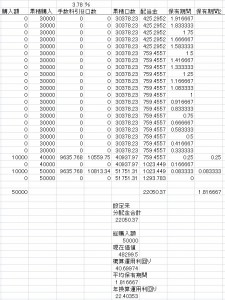

基準価額が安いときだけ買うように、3年前に買ったときの配当金が特別分配金になるときだけ購入したとすると

総購入金額5万円に対し、時価4万8300円。分配金合計が2万2050円。平均保有期間が1.82年なので、年換算運用利回りは22.4パーセント。

豪ドルコースだとどうだったか?

アムンディ欧州ハイイールド債券ファンド。2014年11月24日(月)の段階では、トルコリラコースの基準価額が9768円で直近分配金が250円、豪ドルコースが10279円で直近分配金が230円。

かつてシティバンクの外貨預金で当時の高金利通貨であった豪ドルやタイバーツで痛い目にあった私には高金利通貨に乗る気はサラサラないので、トルコリラコースよりも豪ドルコースのほうが気になる。

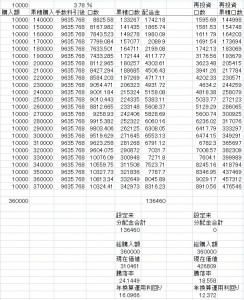

豪ドルコースもトルコリラコースとまったく同じ条件のもとで検証してみました。

豪ドルコースを3年前、1年前に購入した場合

過去3年では年20.6パーセントの運用利回りがあるが、過去1年では半分が元本払戻金(特別分配金)で、運用利回りは11.6パーセント。

毎月積み立てた場合のシミュレーションも、豪ドルコースのほうが若干パフォーマンスが落ちる結果になった。

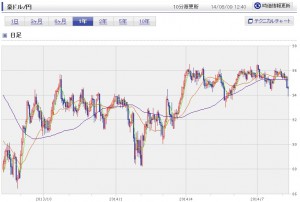

この1年の為替チャートを比較してみると

トルコリラ/円のチャートは

豪ドル/円のチャートは

直近は円安のためにどちらも昨年より円安になっていて、そんなにパフォーマンスが変わらない感じ。

ただ、7月に調べたときは、トルコリラは

と1年前の左端にくらべて下がってきている一方、豪ドルは

上昇していて、このときは直近1年では豪ドルコースのほうがトルコリラコースの1.6倍のパフォーマンスをあげていた。

為替取引についてアムンディの公式サイトなどで見てはみましたが、正直よくわかりませんでした。

このアムンディ欧州ハイイールド債券ファンドに限らず通貨選択型のファンドを選ぶ際には、長期的な為替動向にも留意が必要といえそうです。

コメント