大和証券投資信託委託の「ダイワ米国株ストラテジーα(通貨選択型)-トリプルリターンズ-ブラジル・レアル・コース(毎月分配型)」のリターンを検証してみました。

モーニングスターの「ダイワ米国株ストラテジーα(通貨選択型)-トリプルリターンズ-ブラジル・レアル・コース(毎月分配型)」のページにあるデータを用いて、以下の4つのパターンでシミュレーションしました。

1.2012年8月の決算日に購入し、3年間分配金を受け取った場合のトータルリターン

2.2014年8月の決算日に購入し、1年間分配金を受け取った場合のトータルリターン

3.2012年8月7日から、3年間毎月決算日(分配落ち日)にドルコスト法で1万円ずつ積み立てた場合

4.2012年8月7日から3年間、毎月決算日のうち、初回購入分の分配金がすべて特別分配金になるときだけ1万円ずつ積み立てた場合

(いずれも、いったん買い付けた投資信託はそのまま売却せずに持ちつづけている場合です)

2012年8月決算日に購入すると平均年9.9%

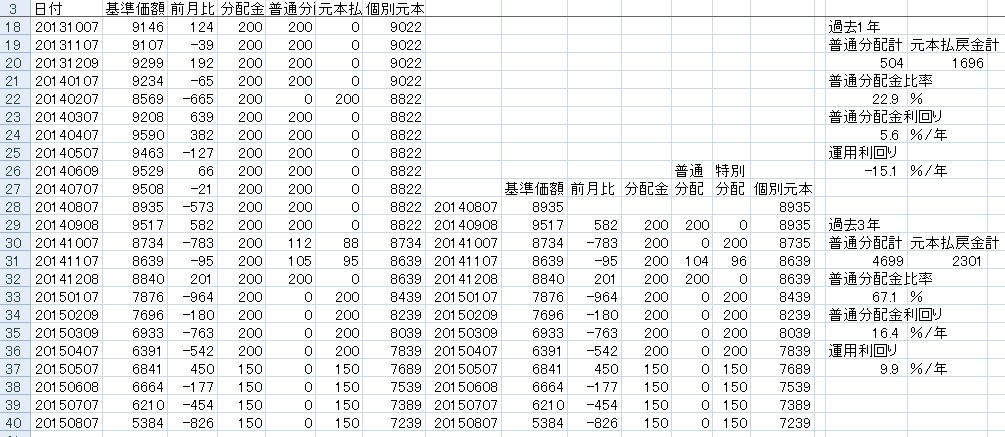

1.2012年8月の決算日に購入し、3年間分配金を受け取った場合のトータルリターンを計算すると、基準価額の差は 5384 - 9540 = -4156 円と大きくマイナス。

これに全分配金 7000 を加算すると 2844 円となるので、運用利回りは 2844 ÷ 9540 ÷3年×100% = 9.9%/年。

2014年8月決算日に購入すると-15.1%

2014年8月の決算日に購入し、1年間分配金を受け取った場合のトータルリターンは2ケタのマイナス。

まず、基準価額の差が 5384 - 8935 = -3551 円。

これに高配当がウリの全分配金 2200 を加算しても -1351 円なので、運用利回りは -1351 ÷ 8935 ÷1年×100% = -15.1 %/年。

[ads]

3年間ドルコスト法で積み立てると平均年-3.3%

2012年8月7日から、3年間毎月決算日(分配落ち日)にドルコスト法で1万円ずつ積み立てた場合、総購入額360000円に対し、2015年8月決算日時点の評価額が212776円、受取り分配金が合計129159円なので、年換算運用利回り-3.3%。

3年間毎月1万円ずつの積み立てで分配金が毎月6千円ほどになりますが、36万円の投資信託が21万円になっていることになります。

最近の累積口数や受取り分配金などの推移は、下のようになります。

初回買付分が特別分配になるときだけ積み立てると年-6.3%

2012年8月7日から5年間、毎月決算日のうち、初回購入分の分配金がすべて特別分配金になるときだけ1万円ずつ積み立てた場合、損益はさらに悪化。

総購入額100000円に対し、2015年8月決算日時点での評価額が70287円、受取り分配金の合計が23707円、平均保有期間0.95年で、年換算運用利回り-6.3%。

ここ1年が醜い

1年前くらいまでは200円の高い分配金を配当しても基準価額が9000円程度と、すぐれたパフォーマンスだったのですが、この1年がひどい。

ブラジルレアルの為替チャートを見なおしてみると、つい先日「40円割れた!」と友人と話していたが、なんと30円割れ目前。

為替だけでもとんでもない。トリプルリターンズの米ドルコースは基準価額1万2千円くらいか。為替だけでこんなに違うとは恐ろしや。

コメント