毎月分配型投資信託の騰落率の計算方法を、代表的なファンドの一つである「フィデリティUSリートファンドB」を例に紹介します。

2018年8月31日時点での、6か月、1年、3年の騰落率を、野村證券やSBI証券の数値になるように計算してみます。

【関連動画】

・【騰落率を計算しよう】毎月分配型 フィデリティUSリートファンドB

【関連記事】分配金がない投信の騰落率計算は、こちらをご参考に

・騰落率とは・・・数字のマジックに惑わされないように

データはモーニングスターから

騰落率の計算に必要なデータは、基準価額と分配金。

それらを、モーニングスターのフィデリティUSリートファンドBの個別ページから入手します。

「ダウンロード」というところをクリックすると

基準価額などがダウンロードできるページに変わるので、必要な期間の基準価額を日時ベースでダウンロードし、さらに、分配金もダウンロードします。

表計算ソフトで開く

どちらもデータはcsvファイルという形式です。

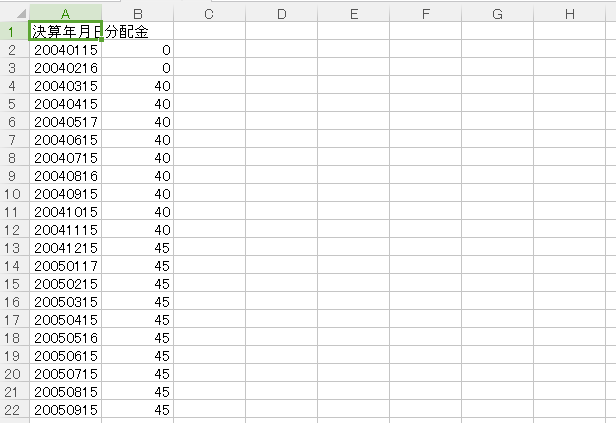

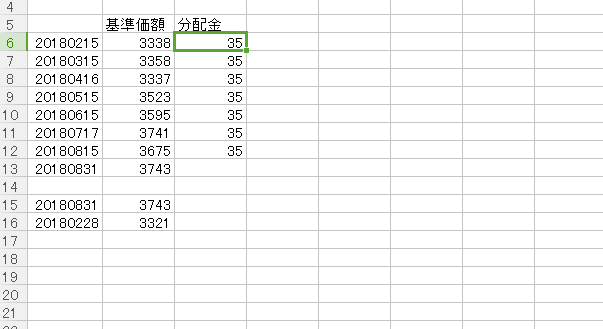

表計算ソフトで開くと、基準価額は

分配金は

のようになります。

必要な基準価額データをコピペする

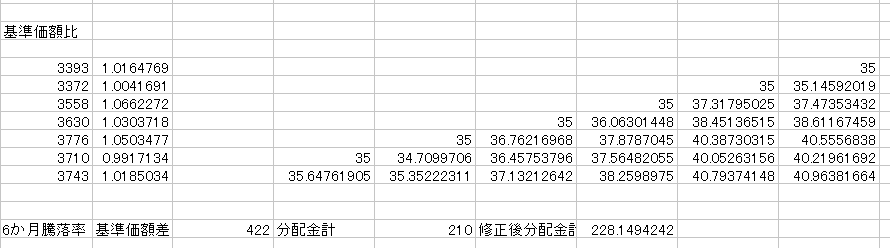

2018年8月末時点での、6か月の騰落率を計算するには、起点となる2018年2月末の基準価額と、3~8月の決算日(分配落ち日)の基準価額と分配金が必要になります。

いよいよ6か月騰落率の計算

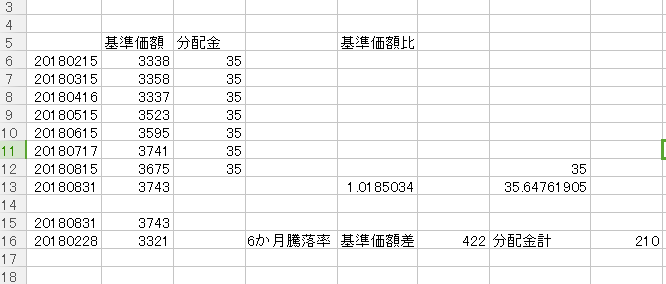

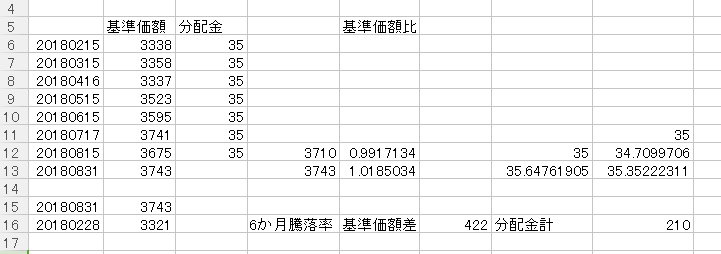

基準価額差は、

【2018年8月末基準価額】-【2018年2月末基準価額】= 3,743 – 3,321 = 422 円。

分配金合計は、35円×6=210円。

これで騰落率を計算すると、

(【基準価額差】+【分配金合計】)/【起点となる2018年2月末の基準価額】= (422 + 210)/3,321=0.190

100倍してパーセントに直すと19.0パーセントとなります。

しかし、野村證券の数値は

19.58%。

この違いは、分配金を受け取ったあとも、ファンドの価値が変化するから。

分配金を受け取らずにそのまま運用していたら、2018年8月末の段階でいくらになっていたのかを考慮する必要があります。

分配金を受け取らずに運用すると・・・

基準価額が変化する分だけ、分配金ももし受け取らずに運用していれば、連動して変化します。

2018年8月15日から8月31日にかけて、基準価額は3,675円から3,743円と基準価額比が1.0185倍になっているので、2018年8月15日付で受け取った分配金35円も、受け取らずに運用していれば1.0185倍の35.6476円ほどになっています。

そのほか5回の分配金も同じように、受け取らずに運用した場合いくらになるか計算します。

2018年7月17日から8月15日にかけては、基準価額は3,741円から3,675円になっていますが8月15日の基準価額は分配金を出したあとのものなので、35円を加えた3,710円で基準価額比を計算します。

すると、基準価額比は0.9917。

7月17日に受け取った分配金は、そのまま運用していれば、8月15日には34.709円に、8月31日には35.352円になります。

同じように、残りの分配金も、受け取らずに運用した場合の数値を計算します。

修正後の分配金は228.149円となるので、再度、騰落率を計算すると

(422 + 228.149)/3,321=0.19576

となり、野村證券の数値19.58%に一致します。

1年騰落率も3年騰落率も同じように計算

1年騰落率も3年騰落率も同じように計算できます。

1年間の修正後分配金計は 521.4733478円で、1年騰落率は 4.62397811。

3年間の修正後分配金計は 2856.954157円で、3年騰落率は 15.99216445。

野村證券の4.62%、15.99%とそれぞれ一致します。

3年騰落率を年率に直す

SBI証券では騰落率は日々更新されている(?)ので確かめられないですが、トータルリターンがその下に掲載されている。

この数値が8月末基準の騰落率と一致するはずだが、3年の数値は5.07%。

野村證券は年率にはなっていないが、15.99%。

果たして、この差はいかに?

年率に直すには「複利」を考慮する

15.99%を3で割ると、5.33%。

5.07%との差は、アインシュタインが人類最大の発見と驚愕した複利のマジック(?)にある。

5.07%で1年運用すると、1+0.0507 = 1.0507 倍になるが、

もう1年同じように運用すると

1.0507×1.0507=(1.0507)^2=1.10397 倍に。

もう1年同じように運用すると

1.0507×1.0507×1.0507 = (1.0507)^3 = 1.15994 倍

すなわち、15.99%増になる。

n年騰落率を年率に直す

この逆の計算をすれば、n年騰落率(Rn[%]とする)を1年あたりの騰落率(R1[%]とする)に直せる。

R1[%]=((Rn/100 +1)^(1/n)-1)×100[%]

となるので、Rn=15.99、n=3を代入して計算すると、5.07%/年になる。

だから長期で分配金無しの投信が勧められる

この最後の計算をすると、長期で分配金なしで運用することが勧められる理由がわかる。

それでも、毎月分配金を得られるメリットも捨てがたいので、どのように運用するかはやはり自分次第。

コメント

[…] 【関連記事】・毎月分配型の騰落率計算方法(例:フィデリティUSリートファンドB) […]